Plus de 60% des achats de voitures en Belgique sont financés par un crédit automobile, ce qui illustre l’importance de bien comprendre ce mode de financement. Un crédit auto ne se résume pas à une simple signature, il implique des conditions spécifiques, des critères d’éligibilité stricts et parfois des défis inattendus. Pour éviter les pièges courants et optimiser ses chances d’obtenir un prêt adapté, il est crucial de maîtriser les principes et exigences clés du crédit automobile.

Table des matières

- Définition et principes du crédit auto

- Conditions d’accès au crédit auto en Belgique

- Critères financiers et justificatifs nécessaires

- Spécificités pour candidats fichés à la Banque Nationale

- Risques, refus courants et alternatives disponibles

Points Clés

| Critère | Détail |

|---|---|

| Nature du crédit auto | Le crédit automobile est un prêt destiné à l’achat d’un véhicule, garantissant le financement par le véhicule lui-même. |

| Conditions d’éligibilité | Les emprunteurs doivent avoir au moins 18 ans, un revenu stable et un bon score de crédit pour obtenir un crédit automobile en Belgique. |

| Documents requis | Les institutions financières exigent des justificatifs tels que fiches de paie, contrat de travail, et relevés bancaires pour évaluer la capacité de remboursement. |

| Risques et alternatives | Les refus de crédit sont souvent dus à un endettement trop élevé ou à un historique de paiement négatif. Dans ce cas, les emprunteurs peuvent se tourner vers des solutions alternatives, comme le microcrédit social ou les organismes publics d’aide financière, qui offrent des options mieux adaptées aux situations difficiles. |

Définition et principes du crédit auto

Le crédit automobile représente un prêt financier spécifiquement destiné à l’acquisition d’un véhicule, qu’il s’agisse d’une voiture neuve ou d’occasion. Ce type de crédit permet aux emprunteurs de répartir le coût total de l’achat sur une période déterminée, rendant l’investissement plus accessible et gérable financièrement.

Un crédit auto se caractérise par plusieurs principes fondamentaux qui le distinguent des autres types de prêts personnels. Contrairement à un prêt classique, le véhicule acheté sert généralement de garantie au prêt, ce qui signifie que le financement est adossé directement à l’actif acquis. Les banques et organismes de crédit évaluent plusieurs critères avant d’accorder ce type de financement, notamment :

- La capacité de remboursement de l’emprunteur

- La stabilité professionnelle

- Le niveau de revenu

- L’historique de crédit

- La valeur du véhicule

Pour mieux comprendre les nuances de ce type de financement, consultez notre guide complet sur les types de prêt voiture en Belgique. Un crédit auto n’est pas seulement un moyen d’acheter un véhicule, mais aussi une stratégie financière qui requiert une planification méticuleuse et une compréhension approfondie des conditions contractuelles.

La durée de remboursement d’un crédit auto varie généralement entre 12 et 84 mois, avec des taux d’intérêt qui dépendent de plusieurs facteurs individuels. Les emprunteurs doivent être conscients que le montant total remboursé inclut non seulement le prix du véhicule, mais également les intérêts et potentiellement des frais administratifs. Une approche prudente et informée est essentielle pour obtenir le meilleur crédit automobile adapté à sa situation personnelle.

Conditions d’accès au crédit auto en Belgique

L’obtention d’un crédit automobile en Belgique nécessite de répondre à plusieurs critères précis établis par les institutions financières. Les emprunteurs potentiels doivent comprendre que chaque banque ou organisme de crédit dispose de ses propres exigences, mais certaines conditions sont généralement communes à tous les prêteurs.

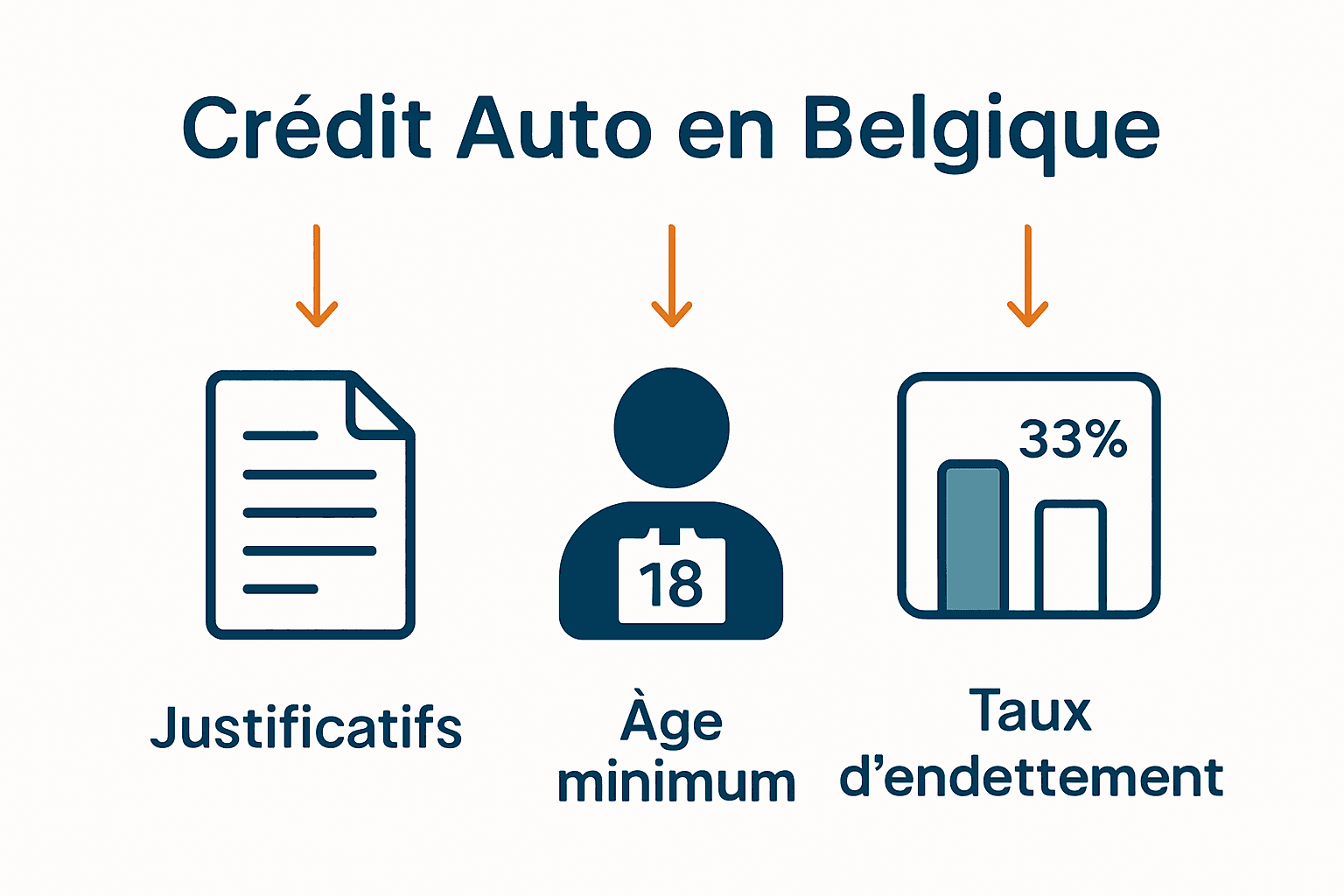

Les principaux critères d’éligibilité pour un crédit auto incluent :

- Être âgé de 18 ans minimum

- Disposer d’un revenu stable et justifiable

- Présenter un score de crédit satisfaisant

- Avoir un emploi stable ou un contrat de travail à durée indéterminée

- Pouvoir fournir des documents officiels de justification de revenus

Pour mieux comprendre les nuances des conditions de prêt, consultez notre guide complet sur les conditions d’obtention d’un prêt en Belgique. Les établissements financiers évaluent également la capacité de remboursement de l’emprunteur en analysant son taux d’endettement, qui ne doit généralement pas dépasser 60% de ses revenus mensuels au maximum.

En plus des critères financiers, les prêteurs examinent attentivement le profil de risque de l’emprunteur. Cela inclut l’historique de crédit, les éventuels antécédents de défaut de paiement et la stabilité professionnelle. Un dossier bien préparé, comprenant tous les justificatifs nécessaires et démontrant une situation financière saine, augmentera significativement les chances d’obtenir un crédit auto en Belgique.

Voici un résumé comparatif des critères d’accès au crédit auto en Belgique :

| Critère d’éligibilité | Condition requise | Documents justificatifs |

|---|---|---|

| Âge minimum | 18 ans | Carte d’identité |

| Revenu stable | Oui, justifié | Fiches de paie, avis d’imposition |

| Emploi stable | CDI ou CDD long terme | Contrat de travail |

| Score de crédit | Satisfaisant | Rapport de la Banque Nationale |

| Taux d’endettement | ≤ 60% des revenus | Relevés bancaires |

| Justificatifs supplémentaires | Parfois requis | Preuves d’autres revenus |

Critères financiers et justificatifs nécessaires

L’obtention d’un crédit automobile implique une évaluation minutieuse des critères financiers par les institutions bancaires belges. Ces critères visent à déterminer la capacité de remboursement et la stabilité financière de l’emprunteur, garantissant ainsi la sécurité du prêt pour l’établissement financier.

Les principaux justificatifs financiers requis comprennent :

- Fiches de paie des trois derniers mois

- Avertissement extrait de rôle (déclaration d’impôts pour les indépendants)

- Contrat de travail ou attestation d’emploi (si nécessaire)

- Relevés bancaires des comptes courants

- Preuves de revenus complémentaires (le cas échéant)

Pour une compréhension approfondie des exigences documentaires, consultez notre guide sur les critères d’éligibilité d’un prêt. Les banques analysent également le ratio d’endettement, qui ne peut jamais excéder 60% des revenus mensuels, incluant tous les crédits et charges existants et ceci, en fonction des revenus.

Outre les documents financiers, les prêteurs évaluent la stabilité professionnelle et l’historique de crédit. Un dossier solide démontrant une capacité de remboursement régulière, un emploi stable et un historique de crédit sans incidents augmentera significativement les chances d’obtenir un crédit automobile. Les emprunteurs doivent donc préparer méticuleusement leur dossier, en veillant à la précision et à l’exhaustivité des informations fournies.

Spécificités pour candidats fichés à la Banque Nationale

Être fiché à la Banque Nationale ne signifie pas nécessairement la fin de toute possibilité d’obtenir un crédit automobile. Cependant, cette situation complexifie significativement le processus d’obtention de financement et requiert une approche stratégique et documentée pour convaincre les prêteurs potentiels.

Les principales conséquences d’un fichage à la Banque Nationale incluent :

- Réduction drastique des chances d’obtention de crédit

- Taux d’intérêt potentiellement plus élevés

- Nécessité de fournir des garanties supplémentaires

- Examen minutieux du dossier par les établissements financiers

- Possibilité de refus systématique de crédit

Pour comprendre en profondeur les implications d’un fichage bancaire, consultez notre guide sur le fichage à la Banque Nationale de Belgique. Les personnes fichées doivent impérativement exercer leur droit d’accès aux données, en envoyant une demande accompagnée d’une photocopie recto-verso de leur carte d’identité à la Banque Nationale, afin de comprendre précisément les raisons de leur fichage (cette démarche peut également se faire en ligne avec Itsme ou un lecteur de carte d’identité).

Une stratégie proactive peut néanmoins améliorer les perspectives de financement. Cela implique de régulariser d’éventuels impayés, constituer un dossier financier irréprochable, proposer des garanties solides et démontrer une stabilité financière récente. Certains organismes de crédit spécialisés acceptent encore d’étudier les dossiers de personnes fichées, moyennant des conditions plus strictes et un risque financier compensé par des taux d’intérêt majorés.

Dans tous les cas, si le fichage n’est pas régularisé à la Banque Nationale, la demande de crédit auto sera automatiquement refusée. Néanmoins, si vous êtes propriétaires, il existe encore une solution. Pour en savoir plus, nous vous invitons à consultez la page dédiée au propriétaire en difficulté.

Risques, refus courants et alternatives disponibles

L’obtention d’un crédit automobile comporte des risques significatifs que les emprunteurs potentiels doivent impérativement comprendre et anticiper. Chaque demande de prêt implique des enjeux financiers complexes qui peuvent conduire à des refus basés sur plusieurs critères précis et contraignants.

Les motifs de refus les plus fréquents incluent :

- Taux d’endettement dépassant les 60%

- Revenus insuffisants ou instables

- Antécédents de défaut de paiement

- Historique de crédit détérioré

- Manque de garanties financières

Pour approfondir votre compréhension des risques potentiels, consultez notre guide sur les risques du crédit à la consommation. Les alternatives de financement deviennent cruciales lorsque les voies bancaires traditionnelles sont fermées, notamment pour les personnes confrontées à des difficultés d’obtention de crédit.

Dans ce contexte, des solutions alternatives émergent, telles que les coopératives de microcrédit social comme Crédal, qui appliquent des principes de microfinancement pour contrer l’exclusion bancaire. Ces organismes proposent des mécanismes de financement alternatifs pour les personnes exclues du système bancaire traditionnel, offrant ainsi une lueur d’espoir aux candidats dont le profil ne correspond pas aux critères standard des établissements bancaires classiques. La clé réside dans la préparation méticuleuse de son dossier et la capacité à démontrer sa fiabilité financière malgré des obstacles initiaux.

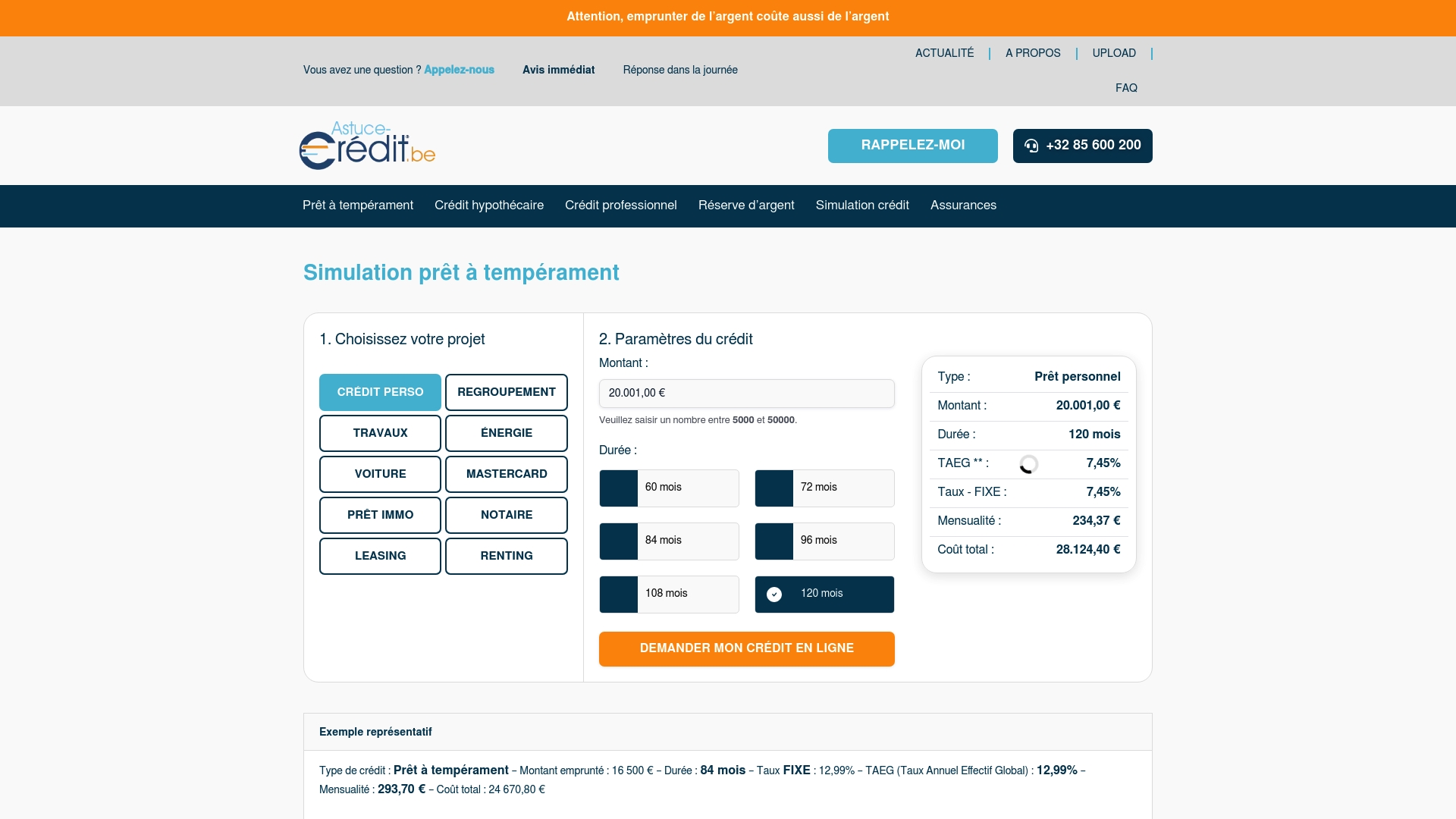

Simplifiez votre accès au crédit auto avec Astuce Crédit

Vous venez de découvrir les multiples critères d’éligibilité et les exigences liées au crédit automobile en Belgique. Face à la complexité des conditions comme le taux d’endettement, la stabilité professionnelle et le score de crédit, obtenir un financement adapté peut rapidement devenir un défi stressant. Ne laissez pas ces obstacles freiner votre projet automobile. Astuce Crédit vous accompagne pour transformer vos contraintes en opportunités grâce à son expertise de courtier en crédit depuis 2005.

Profitez d’une simulation en ligne simple et rapide sur notre plateforme Astuce Crédit pour estimer votre capacité d’emprunt selon votre profil personnel : Simulation crédit automobile. Découvrez aussi nos guides complets pour mieux comprendre les critères d’éligibilité et les conditions d’obtention d’un prêt en Belgique afin de préparer un dossier solide. N’attendez plus et mettez toutes les chances de votre côté dès aujourd’hui grâce à nos solutions sur mesure qui s’adaptent à votre situation unique.

Questions Fréquemment Posées

Quelles sont les conditions d’éligibilité pour obtenir un crédit auto ?

Les conditions d’éligibilité incluent d’être âgé d’au moins 18 ans, de disposer d’un revenu stable, d’avoir un score de crédit satisfaisant, et de pouvoir justifier d’un emploi stable.

Quels documents sont nécessaires pour faire une demande de crédit automobile ?

Les principaux documents requis sont les fiches de paie des derniers mois, un avis d’imposition, le contrat de travail ou une attestation d’emploi, et des relevés bancaires.

Quel est le taux d’endettement maximum pour obtenir un crédit auto ?

Le taux d’endettement ne peut jamais dépasser 33% des revenus mensuels pour être éligible à un crédit auto.

Que faire si je suis fiché à la Banque Nationale ?

Si vous êtes fiché, il est essentiel de préparer un dossier solide en régularisant d’éventuels impayés et en présentant des garanties financières pour améliorer vos chances d’obtenir un crédit.